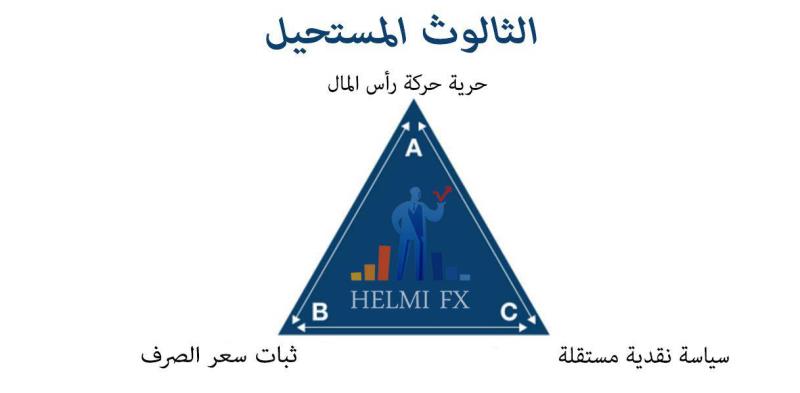

الثالوث المستحيل !

الجميع لا يزال يتذكر كيف نجح الأمريكي "جورج سوروس" في كسر بنك إنجلترا، وإجبار بريطانيا على فك ارتباط الإسترليني بالمارك الألماني في السادس عشر من سبتمبر/أيلول 1992 (اليوم الذي لا يزال يشار إليه باسم "الأربعاء الأسود" في الدوائر المصرفية البريطانية)، ليحقق أرباحا تتجاوز المليار دولار في ذلك اليوم

لكن ما لا يدركه كثيرون هو أن "سوروس" نجح في ذلك فقط لأنه فهم قاعدة اقتصادية بسيطة، ولكن لها آثار عميقة جداً، وهي "الثالوث المستحيل"، والتي كان أول من أشار إليها، هو الاقتصادي الكندي الشهير الحائز على "نوبل" في العلوم الاقتصادية "روبرت ماندل" في أوائل الستينيات.

"الثالوث المستحيل" تنص ببساطة على أنه لا يمكن لأي بلد الجمع بين الثلاث التالية في آن واحد:

السياسة النقدية المستقلة وحرية حركة رأس المال وسعر الصرف الثابت.

يمكن أن يكون لدى أي بلد اثنتان من الثلاثة، كما يمكن أن يكون لديها واحد فقط أو لا شيء منها على الإطلاق. ولكن الثلاثة معاً في نفس الوقت، مستحيل. أي محاولة للجمع بينهم، ستفشل حتماً، السوق كفيل بالتأكد من هذه النتيجة.

إليك كيفية عمل "الثالوث المستحيل ..

- الجزء الأول من الثالوث المستحيل، هو السياسة النقدية المستقلة. وهذا يعني ببساطة أن البنك المركزي يمكنه تحديد أسعار الفائدة الخاصة به بمعزل عن تأثير السياسات التي تنتهجها البنوك المركزية الأخرى.

- البنك المركزي الخاص ببلدك يرغب في تخفيف سياسته النقدية من أجل دعم الاقتصاد، بينما يرغب بنك مركزي آخر تشديد سياسته النقدية من أجل السيطرة على التضخم. هذه هي السياسة النقدية المستقلة، حيث يقوم كل بنك مركزي بفعل الشيء الخاص به.

- الجزء الثاني من الثالوث المستحيل، هو حرية حركة رأس المال.

- هذا يشير إلى قدرة المستثمرين على إخراج وإدخال أموالهم من وإلى أي بلد بسرعة وسهولة. لنفترض أن "شركة معينة في بلد ما" مثلاً ترغب في استثمار مليار دولار في أحد مصافي النفط في الصين أو غيرها.

- المليار دولار المستثمر سينتهي به الحال في البنك المركزي الصيني، والذي ستحصل منه "الشركة" على ما يعادله من العملة المحلية لإتمام عملية الشراء، وهذه هي الطريقة التي تقوم بها البنوك المركزية ببناء احتياطياتها من النقد الأجنبي (وهناك طريقة أخرى لبناء الاحتياطيات عن طريق الفوائض التجارية).

- حتى اللحظة كل شيء جيد. الآن دعنا نفترض أن "الشركة" تعتزم التخارج من هذا الاستثمار وبيع حصتها والحصول على أموالها، وإخراجها من الصين.

- العملية التي وصفناها للتو ستعمل في الاتجاه المعاكس لما تم حين دخلت "الشركة" في البداية، وذلك لأن البنك المركزي الصيني من المفترض أن يأخذ عائدات عملية بيع الحصة بالعملة المحلية، وإعطاء "الشركة" ما يعادلها من احتياطياته من النقد الأجنبي.

- سهولة دخول وخروج المليار دولار من الصين هو جوهر حرية حركة رأس المال. يجب أن يكون الأمر أشبه بالباب الدوار، حيث يتم كل شيء على نحو سلس وسريع.

- لكن في بعض الأحيان لا تمضي الأمور على هذا النحو ويعلق هذا الباب، بمعنى أنه يمكنك الدخول في أي وقت ولكن الخروج قصة أخرى. هذا يحدث حين يعتمد البنك المركزي ما يسمى بضوابط رأس المال، والتي يتم من خلالها التضييق على خروج رأس المال من البلاد، وعندما يحدث هذا نقول إن هذا البلد لديه حساب رأس مال مغلق.

- الجزء الثالث من الثالوث المستحيل هو سعر الصرف الثابت.

- هذا يعني ببساطة أن البنك المركزي يقوم بتثبيت سعر صرف العملة المحلية مقابل بعض العملات الأخرى.

- تم التخلي عن سياسة سعر الصرف الثابت في النظام النقدي الدولي منذ عام 1974، وذلك بعد عامين تقريباً من إعلان الرئيس الأمريكي "ريتشارد نيكسون" إلغاء التحويل الدولي المباشر من الدولار إلى الذهب.

- وأتبع تلك الخطوة تعويم أغلب العملات الرئيسية منذ عام 1974، ولكن العديد من البلدان لا تزال تحافظ على سعر صرف ثابت لعملتها المحلية مقابل العملات الأخرى، بشكل غير رسمي من خلال تدخل البنك المركزي عبر أدوات السياسة النقدية.

- على سبيل المثال، كان اليوان الصيني مربوطاً بشكل غير رسمي بالدولار الأمريكي عند معدل صرف يتراوح بين 6.2 إلى 6.1 يوان مقابل كل دولار في عام 2014 ومعظم عام 2015، إلى أن قررت الصين بشكل مفاجئ فك الربط في أغسطس/آب 2015، ما تسبب في تعرض سوق الأسهم الأمريكية لهزة كبيرة.

هذه هي النظرية. ماذا عن الممارسة العملية؟ ما الذي يجعل هذا الثالوث مستحيلاً؟

- لنفترض الآتي: كندا مثلاً تريد خفض سعر الفائدة من 3% إلى 2% من أجل تحفيز النمو، وذلك على الرغم من أن سعر الفائدة لدى شريكها التجاري الرئيسي، والذي سنفترض أنه الصين، يساوي 3%.

- أمريكا في نفس الوقت تسمح بحرية حركة رأس المال (لتشجيع الاستثمار الأجنبي)، كما تربط سعر صرف عملتها المحلية باليوان الصيني عند دولار لكل 10 يوان وهذا من المفترض أنه سعر صرف "رخيص" تهدف من خلاله كندا إلى تحفيز صادراتها إلى الصين.

- في هذا المثال، تحاول كندا تحقيق الثالوث المستحيل، حيث إنها تريد أن: تسمح بحرية حركة رأس المال والحفاظ على ثبات سعر الصرف واستقلال سياستها النقدية (سعر الفائدة لديها 2% بينما يبلغ 3% لدى شريكها التجاري الرئيسي).

ما الذي يحدث في وضع مثل ذلك؟

- يظهر المضاربون، والذين يقومون باقتراض المال من كندا بفائدة تساوي 2% واستثماره في الصين بمعدل 3%، وهو ما سيؤدي إلى قيام المركزي الكندي ببيع احتياطياته من النقد الأجنبي نتيجة للاستثمارات الخارجة وطباعة المزيد من الدولار لتلبية الطلب على القروض بالعملة المحلية.

- طباعة المزيد من العملة المحلية سيؤدي إلى تزايد الضغوط على سعر الصرف الثابت، وارتفاع معدل التضخم في الأسعار المحلية. وفي نهاية المطاف سينهار كل شيء.

- استمرار هذا الوضع سيؤدي إما إلى نفاذ احتياطيات كندا من النقد الأجنبي، وهو ما سيدفعها إلى تشديد القيود المفروضة على حركة رأس المال وفك ربط الدولار باليوان، وهذا بالضبط ما حدث للمملكة المتحدة في عام 1992 بسبب "جورج سوروس".

- أو تقوم كندا بطباعة المزيد من عملتها المحلية، وهو ما سيؤدي إلى خروج التضخم بشكل تدريجي عن نطاق السيطرة، لتجد نفسها مجبرة على رفع أسعار الفائدة مرة أخرى، وهو شبيه بما يحدث في البرازيل في الآونة الأخيرة.

- يمكن أن تختلف طبيعة استجابة كل بلد لهذه السياسة، ولكن المحصلة النهائية التي لا مفر منها، هي أن كندا لا تستطيع الحفاظ على ذلك الثالوث، وسوف تضطر في نهاية المطاف إلى رفع أسعار الفائدة وتقييد حركة رأس المال والتخلي عن ثبات سعر الصرف، من أجل تجنب نفاذ احتياطياتها وانهيار نظامها المالي.

- كمستثمر، بمجرد رؤيتك لأي بلد يحاول تحقيق الثالوث المستحيل، يمكنك أن تتأكد من أن نظامه المالي سوف ينهار بطريقة أو بأخرى، ويمكنك أن تتخذ قراراتك الاستثمارية بناء على ذلك، وهذا ما فعله "جورج سوروس" حين راهن على عدم قدرة بريطانيا على الاستمرار في ربط الإسترليني بالمارك الألماني، وهو ما حدث فعلاً.

- على العكس من ذلك، عندما ترى بلدا يحاول تجنب الثالوث المستحيل، من خلال عدم الجمع بين (A) و(B) و(C) في نفس الوقت، يمكنك أن تثق في إدارته الاقتصادية، وبهذه الطريقة يمكنك اتخاذ القرارات الاستثمارية على أساس هذا المستوى من الثقة.

ضحايا "الثالوث المستحيل" من هم ؟

- أشهر الأزمات الناجمة عن محاولة انتهاك قاعدة "الثالوث المستحيل" هي الأزمة المالية الآسيوية التي وقعت خلال عامي 1997 و1998.

- كانت الدول الشرق آسيوية تربط سعر صرف عملاتها المحلية بالدولار (ثبات سعر الصرف)، كما سمحت بدخول وخروج رؤوس الأموال الأجنبية (حرية حركة رأس المال)، كانت تنتهج في نفس الوقت سياسة نقدية مستقلة.

- أولاً، نتيجة لثبات سعر صرف العملات المحلية أمام الدولار، كان بإمكان المستثمرين الأجانب الاستثمار في البلدان الشرق آسيوية دون الحاجة للقلق بشأن تقلبات أسعار الصرف.

- ثانياً، تسببت حرية حركة رأس المال في عدم انضباط المستثمرين الأجانب. ثالثاً، كانت أسعار الفائدة قصيرة الأجل في هذه البلدان أعلى من نظيرتها لدى الولايات المتحدة خلال الفترة ما بين عامي 1990 و1999.

- لهذه الأسباب، قام العديد من المستثمرين بضخ كميات هائلة من الاستثمارات في البلدان الآسيوية، وحققوا منها أرباحاً ضخمة. في هذه الأثناء كان الميزان التجاري في صالح تلك البلدان، وكانت تلك الاستثمارات مواكبة للدورات الاقتصادية.

- لكن عندما تحول الميزان التجاري، هرع المستثمرون إلى استرداد أموالهم، مما أثار الأزمة الاقتصادية الآسيوية. وفي نهاية المطاف، نفدت احتياطيات تايلاند من النقد الأجنبي، وأجبرت على تعويم عملتها، لتنخفض قيمتها بشكل حاد.

- بما أن أغلب الالتزامات قصيرة الأجل على هذه البلدان كانت مقومة بالدولار، ارتفعت قيمة الديون بشكل كبير مما اضطر العديد من الشركات إلى إغلاق أبوابها وإعلان إفلاسها.

أمريكا .. الاستثناء الوحيد للقاعدة

- الولايات المتحدة هي الدولة الوحيدة التي لا تواجه معضلة الثالوث المستحيل، وذلك لأن نظامها الاقتصادي لا يحتوي ضلعا أساسيا من الأضلاع الثلاثة المكونة لمثلث "الثالوث المستحيل"، وهو سعر الصرف الثابت.

- تحدد الولايات المتحدة أسعار الفائدة بشكل مستقل، وتسمح بحرية حركة رأس المال، وعملتها – الدولار – غير مربوطة بأي عملة أخرى (وبالتالي من الناحية الفنية لا يوجد هناك انتهاك لقاعدة الثالوث المستحيل) ولكنها تتعاون مع بلدان أخرى ترغب في ربط عملتها بشكل غير رسمي بالدولار.

- لماذا لا تعاني الولايات المتحدة من أي عواقب سلبية؟ ببساطة لأنها لا تحتاج إلى نقد أجنبي.

- الدولار هو العملة الاحتياطية الرئيسية في العالم ( يمثل حوالي 64% من الاحتياطيات العالمية وحوالي 80% من المدفوعات العالمية)، وبالتالي لا يمكن أن تنفد احتياطيات الولايات المتحدة أبداً، لأن كل ما تحتاجه هو طباعة المزيد من الدولارات! هذا ما سماه الفرنسيون في الستينيات "الامتياز الباهر".

عـدد المشـاهدات : 9947 مشاهدة